用「殺敵一千,自損八百」來形容美國今年的緊縮貨幣政策一點也不為過,雖然多少抑制住狂飆的物價,但金融市場的震盪還是讓投資人吃足了苦頭,更不用說美國如天文數字一般的國債餘額,也將因此增加許多利息成本。長遠來看,倘若美國利率持續維持在高檔,除了會增加美國的財政負擔外,還有可能排擠社會福利、國防等重要支出,造成相當不利的影響。

受到烏俄戰爭、中國封城等因素影響,全球金融市場在今年呈現巨幅的震盪,但最為關鍵的因素,還是美國聯準會(FED)從年初啟動的一連串升息,把過去數年內在海外套利的熱錢引回美國,造成各國的金融資產價格均大幅修正。如果聯準會維持不計任何代價的打擊通膨策略,堅守當前的升息步調,各國的金融市場恐怕還得震盪好一陣子。

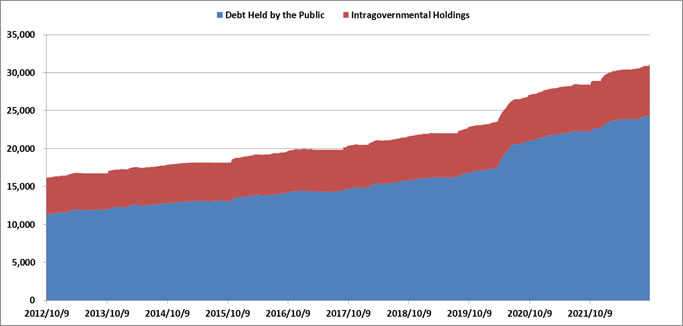

美國自己也不好受。除了物價仍然居高不下,過往被認為信用評等全球最優質、保值效果最穩定的美國國債,也悄悄地拉起警報。根據美國財政部統計,在今年10月初,美國的整體債務餘額規模已經正式突破31兆美元(約980兆台幣),平均下來每個美國人要承擔約9萬美元的債務(圖1)。

為了對抗疫情,過去兩年內美國國債餘額暴增

圖1:2012年至今美國國債餘額變化

資料來源:Debt to the Penny, retrieved from Fiscal Data,

https://fiscaldata.treasury.gov/datasets/debt-to-the-penny/, Oct 11, 2022

仔細觀察歷年的債務餘額變化,可以發現在逐年緩步上升的趨勢中,大約從2020年開始出現急遽的增幅,尤其是公眾債務的部分,在短短幾個月內暴增了將近1兆美元。很明顯地,這是因為在新冠肺炎疫情時期,經濟活動急速冷卻,美國政府端出了大量的補助政策協助失業者或中小企業主度過難關──而這些疫情補助政策的緊急財源,自然是靠舉債。

在這段期間內,聯準會也啟動了寬鬆貨幣政策,使得美國政府可以用極低的利息成本大量舉債;但當貨幣政策轉向緊縮,舉債成本也勢必大幅增加。紐約時報就分析,假使美元利率持續維持高檔,那麼以當前的國債規模來估算,美國政府在未來十年內,每年都要多承擔1兆美元的利息費用,而這筆支出也會在5年後超越美國的國防預算。

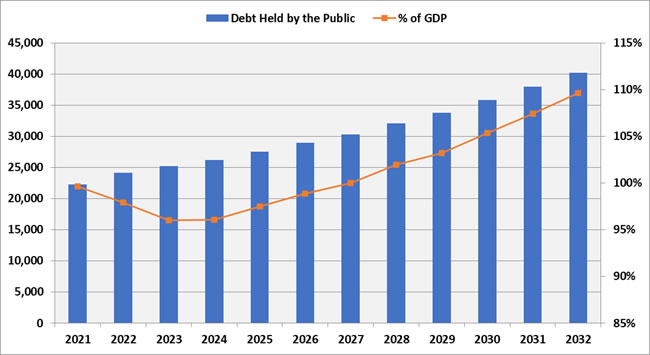

長遠來看,即使已經步入後疫情時期,美國國債規模恐怕也易升難降。雖然美國總統拜登(Joe Biden)提出了撙節開支的聯邦政府預算,但美國國會預算辦公室(Congress Budget Office)在5月所發布的數據卻認為,隨著美國人口逐漸老化而成長的各項社會福利支出,將使得未來十年內美國的公共債務餘額將從當前的24兆美元,一路成長至2040年的40兆美元,規模也將在2027年時超越美國的年度GDP(圖2)。更別忘了,為了吸引製造業回流美國本土,從聯邦到各州政府也必然祭出各項優惠補貼政策──而這些政策利多的財源,多半還是得靠舉債。

未來10年內,美國國債恐將一路成長

圖2:2021~2032年間美國公眾債務餘額變化(左,單位:10億美元)與對GDP比率

資料來源:The Budget and Economic Outlook: 2022 to 2032,

Congress Budget Office, 2022/05/25

美國國債攀升對世界造成的影響既深且遠。首先,如果此一趨勢不可避免,那麼為了減輕債務負擔,美國政府只能回過頭來對聯準會施壓,要求施行寬鬆貨幣政策。如此一來,當前聯準會的升息步伐很可能在達到既定政策目標後就迅速退場;另一方面,美國也必然加大吸引外商投資的力道,尤其是能夠創造大量工作機會的製造業,才能夠從後續的各項稅收充實國庫。

乍看之下,倘若美元利率重回低點,而美國政府又敞開大門歡迎投資,對於各國企業似乎是好事一樁;但低利率帶來的往往只是投機的熱錢,對實體經濟並沒有好處,而投資設廠的決定因素也並非只有補貼一項。身處美國本土以外的我們,還是小心為上。

資料來源:

- U.S. National Debt Tops $31 Trillion for First Time, New York Times, 2022/10/04

- The Budget and Economic Outlook: 2022 to 2032, Congress Budget Office, 2022/05/25

- https://fiscaldata.treasury.gov/

| 作者: |

蔣士棋 |

| 現任: |

北美智權報主編 |

| 學歷: |

政治大學企管系 |

| 經歷: |

北美智權報資深編輯

天下雜誌記者

今周刊記者 |

|

|

|

| Facebook |

|

在北美智權報粉絲團上追踪我們 |

|

|

|

|

|

|

|

|